La crisis económica derivada de la pandemia mantiene a las familias con elevadas deudas, debido a que algunos perdieron el empleo, cerraron sus negocios o tuvieron gastos excesivos que les ha impedido pagar sus viviendas o hasta sus automóviles.

La imposibilidad de pago de los mexicanos se refleja en un nivel de morosidad cada vez más alto en algunas carteras de crédito al consumo.

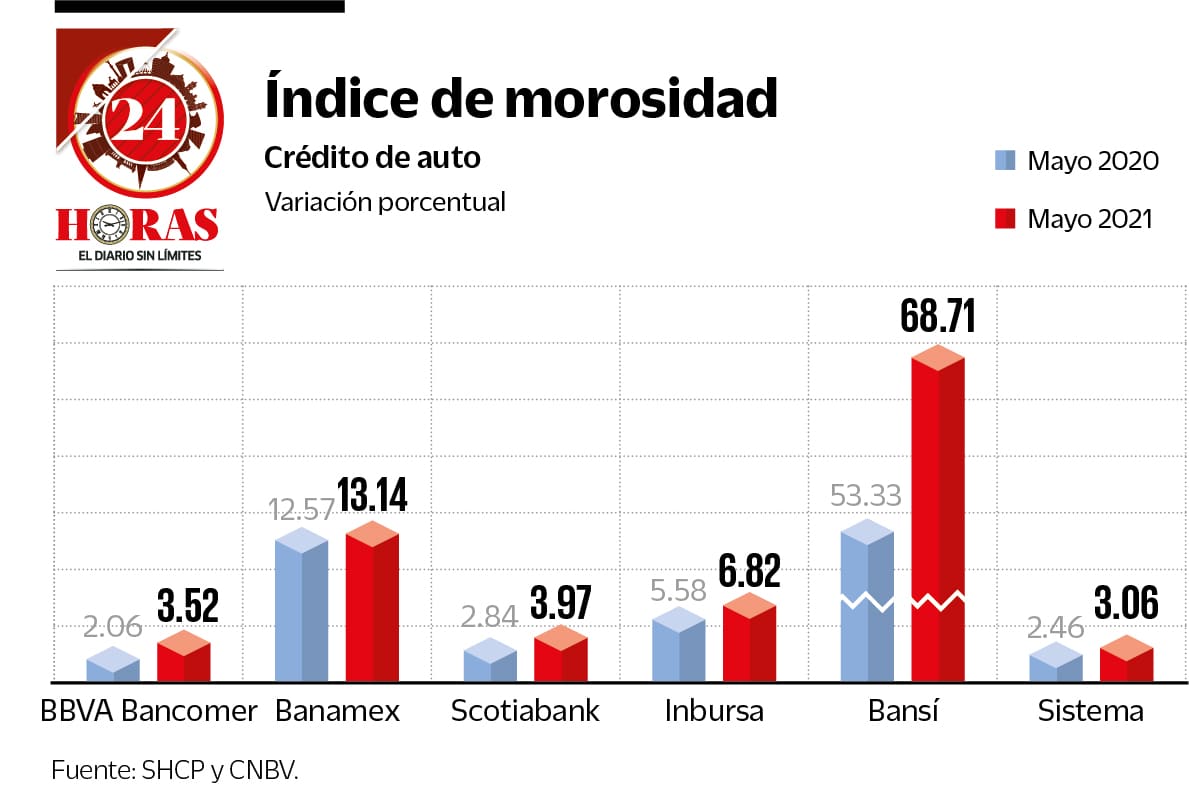

Por ejemplo, el Índice de Morosidad (IMOR) de los créditos para la compra de automóviles de toda la banca subió en un año, al pasar de 2.46% en mayo de 2020 a 3.06% en el mismo mes de este año, de acuerdo con datos de la Comisión Nacional Bancaria y de Valores (CNBV).

En su Boletín Estadístico de la Banca Comercial a mayo de 2021, el organismo regulador detalló que los bancos que tuvieron el mayor repunte de morosidad en un año, en su cartera de crédito automotriz fueron: BBVA, Citibanamex, Scotiabank, Inbursa y Bansí.

En el caso de Bansí, la morosidad es la más alta de todo el sistema y pasó de 53.33% a 68.71% en el periodo de referencia.

Hay que recordar que la tasa de morosidad es un indicador que da a conocer la salud financiera de una entidad; se calcula dividiendo el valor de la cartera vencida entre el valor de la cartera de crédito total.

Y es una referencia para saber cuántos clientes caen en impago por diversas razones, que en este caso, se pueden atribuir a los efectos de la pandemia.

María Elvira Méndez Mercado, catedrática de la Universidad La Salle de la Facultad de Negocios, explicó a 24 HORAS que tras la pandemia, todo el sistema financiero se vio afectado en su cartera, pero en específico en sectores como el de automóvil y crédito hipotecario.

“Muchas familias perdieron la fuente principal de ingresos, o falleció la cabeza de la familia; entonces los hijos no están involucrados en los pagos que hacían sus papás y esto conlleva a que se genere mayor cartera vencida”, dijo.

Se acabó sus ahorros por salvar a su madre

María Fernanda Morales, diseñadora gráfica, tuvo que acabarse sus ahorros, debido a que su madre fue hospitalizada por Covid-19. Los gastos casi tocaron el medio millón de pesos, lo que la imposibilitó de seguir pagando su hipoteca y la mensualidad de su automóvil. “De milagro no perdí mi empleo, pero sí me fue muy mal; aunque tener a mi mamá en casa, no tiene precio”.

Gastos de la casa le impiden cubrir deudas

Rosa Lescale, maestra de primaria, contó que tras la pandemia ha notado que todo sale más caro. La comida, los servicios, lo que ha provocado que no le alcance para pagar a tiempo la mensualidad de su automóvil, lo que ha sumado intereses a su deuda. “No tengo ni un quinto, todo se me va en cosas de la casa, como la comida, y ya no me alcanza para pagar el carro”.

Usa su carro como taxi pero no puede pagarlo

A Martín Romero lo despidieron en 2020 y aprovechó la liquidación para sacar un crédito para automóvil. Su objetivo fue “ponerlo a trabajar” en una aplicación de taxis privados, pero los gastos de gasolina y mantenimiento le restan ingresos para pagar el préstamo bancario. “Sí me he atrasado, intento no hacerlo porque los intereses me comen, pero luego no se puede”.

LEG